S&P500配当貴族指数

日興アセットマネジメントが取り扱っている投資信託として「Tracers S&P500配当貴族インデックス(米国株式)」が10月28日から各証券会社で販売されています。

・SBI証券

・楽天証券

・マネックス証券

この大手ネット証券3社でも販売がされています。

配当貴族というのは、長期に渡って増配している企業のことで、米国ではそのような株式を集めて算出した「配当貴族指数」というものがあります。

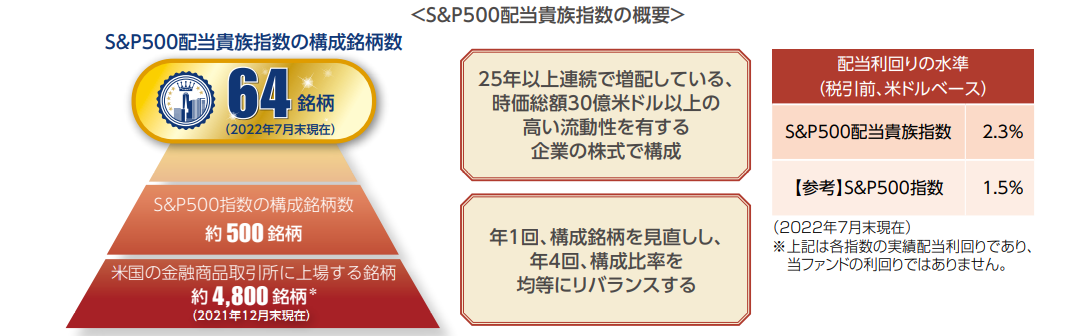

その中で非常に有名なのが、S&P500の構成銘柄の中で連続増配25年以上の企業で構成されている指数としている「S&P500配当貴族指数」です。

・S&P500の構成銘柄

・連続増配25年以上

・時価総額が30億ドル以上

・1日の平均売買代金が500万ドル以上であること

S&P500配当貴族指数は、具体的にはこの条件を満たしておく必要があります。

このグラフは過去15年間のS&P500とS&P500配当貴族のパフォーマンの比較ですが、配当貴族のパフォーマンスはS&P500をアウトパフォームしていることがわかります。

2009年から見ると、S&P500を50%以上上回っていることから、2010~2020年にかけては非常に好調であったことが伺えます。

そのS&P500配当貴族をベンチマークとしている投資信託が「Tracers S&P500配当貴族インデックス(米国株式)」です。

・Tracers S&P500配当貴族インデックス(米国株式)について

・Tracers S&P500配当貴族インデックス(米国株式)は資産投下に値するか

今回はこの2点について触れてみたいと思います。

Tracers S&P500配当貴族インデックス(米国株式)について

Tracers S&P500配当貴族インデックス(米国株式)はその名前のとおり、S&P500配当貴族指数の動きに連動した成果を目指すことを目的とした投資信託です。

特徴としては、S&P500のうちの増配企業64銘柄を均等加重平均にしているという点ですね。S&P500で用いられている時価総額加重平均では無いということです。

S&P500で見た場合、均等加重平均と時価総額加重平均では均等加重平均の方がパフォーマンスは優れていると言われています。

・大型株の影響を受けにくい

・小型株の方が成長性を受けやすい

このようなことは均等加重平均のメリットと言えますね。

そして、S&P500配当貴族はそのような均等加重平均を取りいれているということです。次に手数料と基準価格の確認をしていきます。

・購入時販売手数料 無し

・信託財産留保額 無し

・運営管理費用 0.105%

ランニングコストとしては、ここのその他の費用が加算されるので、0.115%ほどと考えておく必要があります。インデックスファンドの投資信託としては低コストと考えてよいですね。

・基準価格 9,886円(2022年11月4日時点)

・純資産額 7.56億円

販売開始から1週間ほどで7億円以上を集めていることから考えても、人気の高さが伺えます。繰り上げ償還などの心配はしなくてもよいですね。

・再投資

・分配型

配当金に関してはこの2つを選択することができます。ただ、他社が取り扱っているS&P500配当貴族に連動する投資信託は配当金を出していないので、Tracers S&P500配当貴族インデックスが配当を出すのかは現時点では不明です。

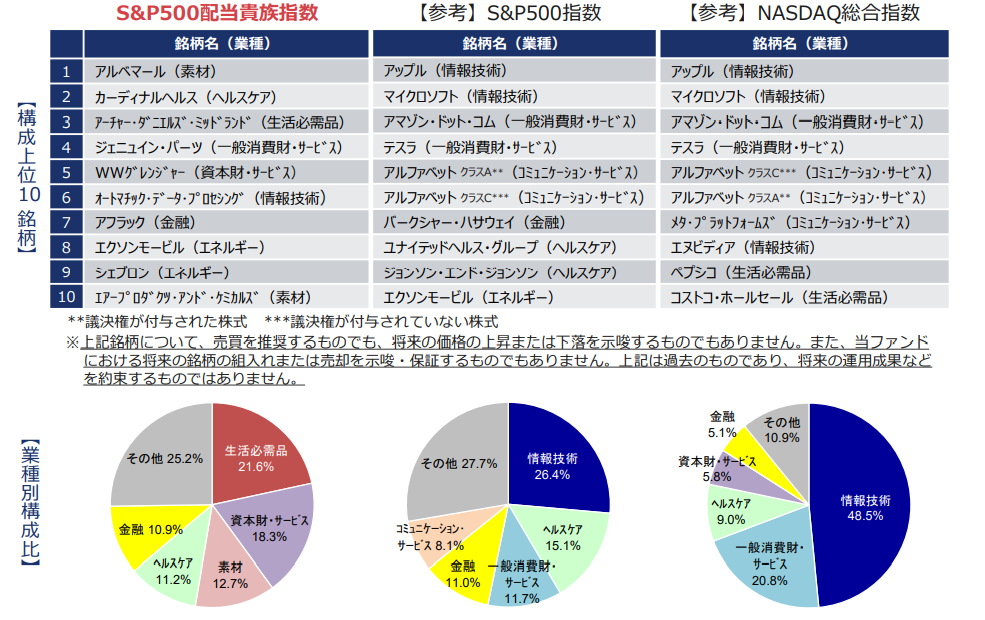

構成銘柄についてはこのようになっています。生活必需品、資本財・サービス、素材セクターが大半を占めており、情報技術セクターの比率が大きくないことが特徴して挙げられます。

Tracers S&P500配当貴族インデックス(米国株式)は資産投下に値するか

Tracers S&P500配当貴族インデックス(米国株式)を金融商品として見た場合、非常に優良な投資信託と言ってよいですね。

・ベンチマークとしている指数がしっかりとしている(長期的に右肩上がり)

・ランニングコストが低く抑えられている

・純資産額も十分といってよい

このようなことを兼ね備えているということです。しかし、長期の資産形成の金融商品として見た場合、もっと優れた投資信託があるというのが私の印象です。

Tracers S&P500配当貴族インデックス(米国株式)の最も大きな欠点して挙げられるのは、配当金を重視している企業を集めている分、成長性を犠牲にしているということです。

アルベマール、アフラック生命、エクソンモービルはS&P500配当貴族インデックスの構成銘柄上位の企業で、直近5年間を見てもパフォーマンスは概ね右肩上がりで成長性があります。

・企業自体が成長している

・配当金も25年間連続増配

このように非常に優れた企業であるということです。しかし、超長期的に見ると話は変わってきます。

しかし、上のグラフのように、30年以上の長期的に見た場合、情報技術セクターとして代表的なappleやMicrosoftと比較すると、その差は明らかだということです。

このような点から見れば、配当金よりも企業成長を重視している企業の方が、長期的に見ると資産増加に適しているということです。

時価総額加重平均で運用しているS&P500連動のと投資信託の方が資産増加させやすいと考えておいてよいということですね。

YOHの考え

Tracers S&P500配当貴族インデックス(米国株式)自体は非常によい投資信託で購入していれば資産を増加させてくれる可能性が極めて高い投資信託と言ってよいでしょう。

しかし、私がTracers S&P500配当貴族インデックス(米国株式)を購入するかと言えば、資産形成段階である現状ではしないということになります。

その一番の理由は超長期的な成長性において、S&P500をベンチマークとしている投資信託に劣後していると感じるからですね。

増配して株主還元を積極的に行う企業というのは、大きな成長段階を超えているという特徴があります。

生活必需品セクターや資本財・サービスセクターにおいては、それが如実だということです。

そのため、企業としての安定感はありますが、長期的な成長性という面においては、成熟しきっていない情報技術セクターの企業をある程度含める必要があると私は考えています。

配当金というのは安定的なキャッシュフローを生み出すものですが、資産形成段階の投資家にとっては、それほど重視するものではないということです。

それよりも、企業の成長性にかける方が資産増加効率がよいということです。

その点から見れば、Tracers S&P500配当貴族インデックス(米国株式)に資産投下するのは難しいということです。

仮に、配当金を重視する株式投資をするのであれば、SDY(20年間連続増配)やVIG(10年連続増配)を購入すれば事足りるのですね。

しかし、投資信託でS&P500配当貴族指数を積立投資していくというのは悪くない選択肢でもありますね。増配していく企業の株式を淡々と購入することができるというメリットがあるからです。ここをどのように考えるかは投資家によって意見が分かれるところです。

私としては、Tracers S&P500配当貴族インデックス(米国株式)はよい投資信託ではあるが、万人におすすめできる投資信託ではない、という印象です。

ご覧いただきありがとうございました。

万人におすすめできる投資信託として挙げられるのは、SBI・Vシリーズにある投資信託ですね。

SBI・VシリーズはETFよりもランニングコストは高いですが、それに見合ったメリットがあるということです。

SBI・V・全世界株式インデックスファンドは時価総額こそ多くありませんが、万人におすすめできる投資信託のひとつです。