給与所得控除

2023年6月30日に政府の税制調査会が提言した内容が給与所得控除についての指摘です。

・サラリーマンの給与収入の3割は給与所得控除として差し引かれている

・この給与所得控除は非常に手厚い

・一方でフリーランスや副業では手厚い控除を受けることができない

・格差是正のためには給与所得控除を見直す必要がある

ザックリと言えばこのような内容です。

今はまだ検討段階に過ぎませんが、政府の税制調査会で提言されているということは、給与所得控除については数年後に何らかの形で制度変更がなされると考えておいてよいですね。

そして、「現在の給与所得控除は非常に手厚い」と触れられているということは、控除額が少なくなる方向で調整をされているということです。

これは、公務員や会社員にとっては非常に大きな問題です。

・給与所得控除とは

・給与所得控除は年々見直しがされている

・給与所得控除が少なくなることへの対応策

今回はこの3点を中心に給与所得控除について触れてみたいと思います。

給与所得控除とは

給与所得控除とは、公務員や会社員、パートタイムジョブなどで働いておられる給与所得者の給与所得から差し引ける控除のことです。

この控除額が大きければ大きいほど、所得税を納める額は少なくなります。課税所得金額が少なくなるからですね。

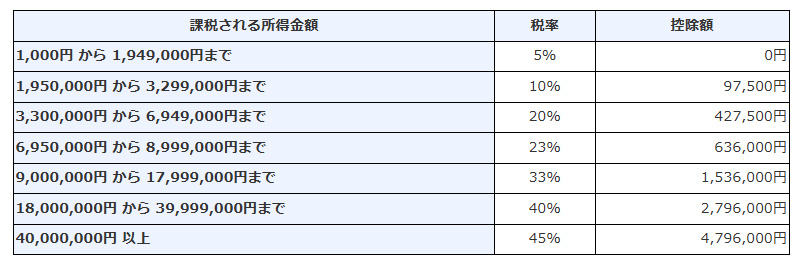

所得税はこのように、課税所得額が大きくなればなるほど税率が上がり、納める金額が大きくなるからですね。

そのため、同じ年収であっても控除額に違いがあれば、納める所得税額は異なってくるため手取り金額も変わってくるということです。

・Aさん 年収500万円 控除額400万円

・Bさん 年収600万円 控除額200万円

このケースであれば、年収は600万円のBさんの方が多いですが、実際に使うことができるお金は年収500万円のAさんの方が多いことになります。

・Aさん 課税所得額 100万円 所得税率 5%

・Bさん 課税所得額 400万円 所得税率 20%

年収から控除額を差し引いた課税所得額はAさんの方が少ないからですね。

これはやや極端な例ですが、このようなケースは往々にしてあるということです。

そして、このことから分かるとおり、控除額というのは多ければ多いほど所得税が低くなるため、控除額というのは非常に重要だということです。

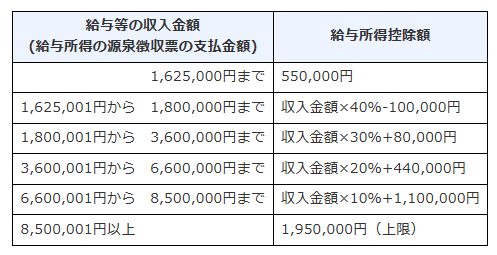

そして、現在の給与所得控除額は上の表のようになっています。収入に合わせて段階的に55万円から195万円までの控除を受けることができるということです。

この55万円から195万円というのは他の控除と比較すると非常に大きな金額です。

・基礎控除 48万円(年収2,400万円以下)

・扶養控除 38万円(特定扶養親族であれば63万円)

・配偶者控除 38万円(年収900万円以下)

代表的な控除の控除額はこのようになっており、給与所得者控除は最低でも55万円からであることを考えると、大きいものであるということです。

給与所得控除は年々見直しがされている

この給与所得者控除については、年々見直しがされています。そして、その見直しとは、控除を受ける方にとって不利なものになっていっているということです。

・平成25年 年収1,500万円以上であれば控除上限を245万円にする

・平成29年 年収1,000万円以上であれば控除上限を220万円にする

・令和2年 年収に関わらず控除額を一律10万円引き下げ、年収850万円以上であれば控除上限を195万円にする

このように、直近10年ほどで給与所得者控除は大きく見直しがされているということです。

特に、令和2年からの年収に関わらず一律10万円を引き下げる、というのは全ての給与所得者の所得税納税額が増加することになり、給与所得者にとっては大きな負担となっているということです。

YOHの考え

今回は税制調査会が提言している給与所得者控除の見直しについて触れてみました。

この給与所得者控除の見直しについては、ほほ確実に行われると考えておいた方がよいですね。

令和2年の改正が平成30年の税制改正で決定されたことを考えると、早ければ2~3年後には改正されることになるということです。

令和2年の際には給与所得者控除が一律10万円引き下げされることと合わせて基礎控除が10万円引き上げられたため、極端な高所得者以外は影響がありませんでしたが、今度の改正ではどのようになるのかは不透明です。

・一律で10万円の引き下げ

・年収850万円以上であれば控除上限を180万円にする

私はこのぐらいの見直しになるのでは、と考えています。給与所得者控除控除が10万円引き下げされるのであれば、年収360万円~660万円のボリュームゾーン(税率20%)の方であれば、所得税額の負担は単純計算で年間2万円増加することになります。

※実際には年収や他の控除額によって、所得税額は変わってきます。

年間2万円という金額をどのように考えるかは人それぞれですが、私のような平均的な年収で働いている公務員からすれば少ない金額ではないですね。

しかし、この改正について不平不満を言うだけでは何も解決することはできないということです。

現在の日本のトレンドは増加しない年収と増える税負担です。

・過去30年間以上変わらない平均年収

・社会保険料の増加

・増税

公務員や会社員として働くということは、このような変化を受け入れて生活をしていく必要があるということです。

そして、このような変化は現在のところ終わりが見えず、今後益々加速していくことが予想されています。

・年収が少し上がっているが手取り金額が増えない

・最低限の生活を送ることが難しい

このような社会になっていく可能性が非常に高いのですね。そのような状況に対して最もやってはいけないことは、思考停止してしまうことです。

・自分の親世代と同じ金銭感覚でいる

・何も考えずに働いていればお金が貯まっていく

このような考えでいることは金銭的な面から見れば非常に危うい人生を送ることになりかねないということです。

・時代の変化に合わせた金銭感覚を持つ

・時代に合わせた資産形成をする

人生においてお金で苦労をしないためには、このような考えを持っておくことが大切だと私は考えています。

ご覧いただきありがとうございました。

今の日本は税や社会保険料増加はありますが、資産形成をしやすい時代になっていることも事実です。

給料だけで普通の生活をする、というのは難しい時代になっているということです。

会社員や公務員にとっても控除を中心として節税は欠かすことができません。