インデックス投資よりもリスクのある株式投資

公務員や会社員にとって最も相性のよい株式投資手法のひとつとして挙げられるのが長期のインデックス投資です。

様々理由はありますが、最も相性がよい点は時間分散を使うことができることにあります。

・30年以上の超長期的に分散投資をすることができる

・30年以上一定のキャッシュフローがある

・iDeCo、NISA制度といった国の後押し制度がある

これらのことから、長期のインデックス投資は公務員や会社員とは非常に相性がよいということです。しかし、長期のインデックス投資に不満を持っている公務員や会社員投資家も少なくはありません。

・資産増加が非常に緩やか

・複利効果が目に見えるのは何十年と先

・一定の入金を長期に渡って続ける必要がある

このようなことに対して不満を持っているということです。そして、長期のインデックス投資だけの資産形成だけでは不十分と考えて行うのが、短期間で資産を増やすことができる株式投資手法です。

・個別株短期売買

・CFD取引

・レバレッジをかけた金融商品の積立

ザックリと言えばこのような株式投資が挙げられます。これらは長期のインデックス投資と比較すると、ハイリスクハイリターンです。そのため、インデックス投資を軸に資産形成されている方の中にはこのようなリスクの大きい株式投資手法を極端に嫌う方がおられます。

・短期的な株式投資で安定的に資産形成などできない

・投資ではなく投機だ

・何故インデックス投資以上のリターンを求めるのか

インデックス投資で順調に資産形成できている方にはこのような考え方があるということです。この考えについてどのように感じるかは人それぞれということです。

そして、公務員や会社員がインデックス投資で作ることができる資産額というのは大まかに計算することができます。

公務員や会社員がインデックス投資で作ることができる資産額

インデックス投資の優れている点として、長期的な未来の資産額が大まかに計算できることが挙げられます。

・1年後の総資産額は分からない

・30年後の大まかな総資産額は計算することができる

これが長期のインデックス投資の強みでもあり、公務員や会社員に好まれる理由だということです。

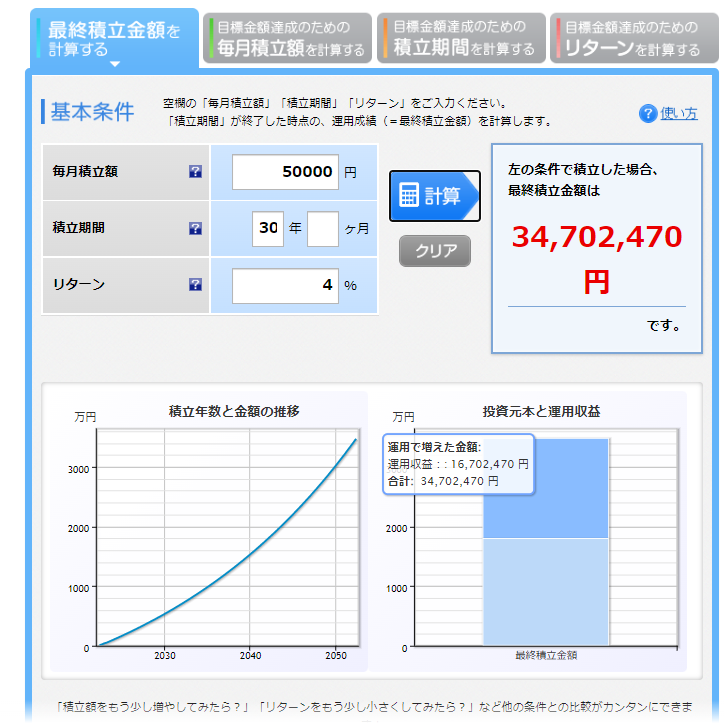

・月々5万円(年間60万円)

・投資期間 30年間

・利回り 4%

この場合、30年後の総資産額は3,470万円になります。

投資元本が1,800万円、運用益が約1670万円ですね。一般的な公務員や会社員にとっては、この月々5万円の投資額というのがひとつの目安と言ってよいですね。

・iDeCo 1.2万円

・NISA(積立投資枠) 3.3万円

・合計 4.5万円

公務員の場合で見てみると、税制優遇の金融制度を有効に使った積立額合計が4.5万円になります。

そのため、4.5万円を投資に回すことができているというのは、目線が資産形成に向いている世帯と捉えてよいということです。

そして、資産運用に熱心な世帯が30年間続けて得ることができるのが3,470万円ということです。

一方で、収入が多く資産運用に多くのお金を投下できる世帯もあります。典型的なのは夫婦共にフルタイムで働く共働き世帯ですね。このような世帯は月に10万円以上を資産運用に使うことも可能です。

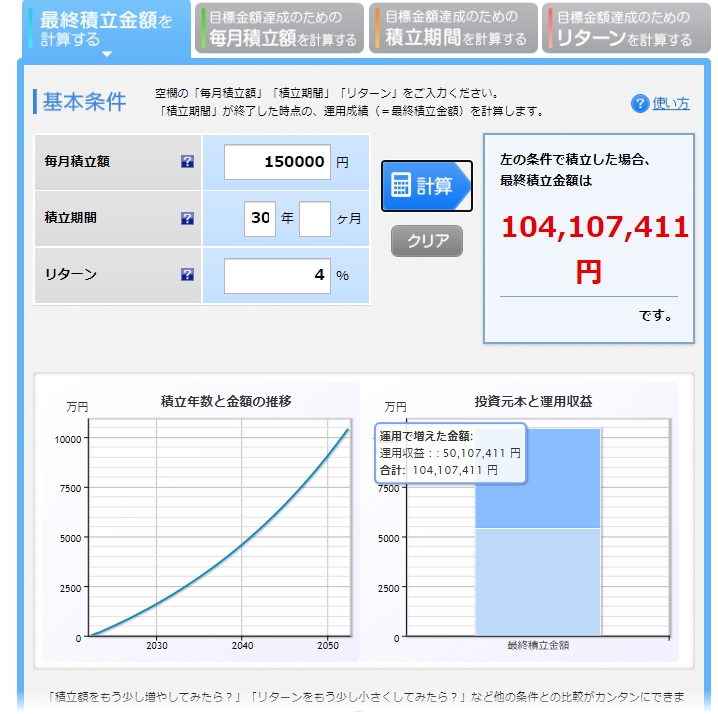

・月々15万円(年間180万円)

・投資期間 30年間

・利回り 4%

この場合の30年後の総資産額は1億400万円になります。

月々15万円を30年間淡々と入金し続けて、ようやく1億円の資産を形成できるということです。

一般的な公務員や会社員でインデックス投資で1億円は難しい

このように考えると、一般的な年収の公務員や会社員はインデックス投資で1億円を作ることが非常難しいということです。

・利回り4% → 過去の統計データからは可能

・30年間の投資期間 → 強い意志があり、慣れてくれば可能

・月々15万円の入金 → 難しい

このように、インデックス投資で1億円作ることの一番のネックは積立資金の捻出です。

一般的な年収の公務員や会社員にとって、月々15万円を捻出し続けるというのは簡単なことではありません。ずばり言ってしまえば、平均的なことをしてれば無理だということです。

・平均的な年収

・平均的な家族構成

・平均的な支出

いくら資産運用に熱心であっても、金銭的な部分で平均的であれば30年間インデックス投資を続けて作ることができる資産は3,000~5,000万円だということです。

公務員や会社員がインデックス投資で資産1億円を作るには、平均から突出した入金力がいるということです。

しかし、突出した入金力というのはどれだけ資産運用に熱心であっても工面できるものではありません。

・年収500万円(手取り380万円)

・家族は専業主婦とこども2人

このような世帯ではどれだけ節約しても、月々15万円を資産運用に工面することは不可能だということです。

それでも資産1億円を作りたいと考える世帯はインデックス投資以外の方法を取るしかないということです。

YOHの考え

私は長期のインデックス投資を資産形成の軸にしていますが、その投資手法に意味があるとは考えていません。

・月々余裕を持って入金できる金額

・投資期間

・予想利回りから得ることができるリターン

これらから導き出される将来の総資産額に納得をした結果、長期のインデックス投資をしているだけだということです。

・投資期間 20年

・目標資産額 10億円

このような目標設定をした場合、インデックス投資とは別の方法を取るということです。

私の入金力でインデックス投資をしていても20年間で10億円を作ることは不可能だからです。もっとリスクの高い方法でリターンを高める必要があるということです。

・個別株短期売買

・CFD取引

・レバレッジをかけた金融商品に集中投資

具体的にはこのような株式投資で目標金額を達成できるように資産運用をするということです。

投資期間や目標資産額、それに対する入金額は人それぞれです。

・月5万円で10年後に1億円を作りたい

このような目標を現実的では無い、株式投資を分かっていないと言って否定してはいけないということですね。

人にはそれぞれ置かれた立場があり、その中で目標を立てることは自由だということです。

公務員や会社員がリスクの高い株式投資をする理由は、自分の目標を達成するためです。

・月々5万円(年間60万円)

・投資期間 30年間

・利回り 4%

・30年後の総資産額は3,470万円

公務員や会社員が30歳からインデックス投資をすれば高確率でこれだけの資産を作ることができます。

これに納得できるのであれば、インデックス投資を続けることが正解となります。

・投資期間を短縮したい

・入金額を少なくしたい

・目標総資産額を大きくしたい

このような場合は、インデックス投資を続けることは不正解となるということです。

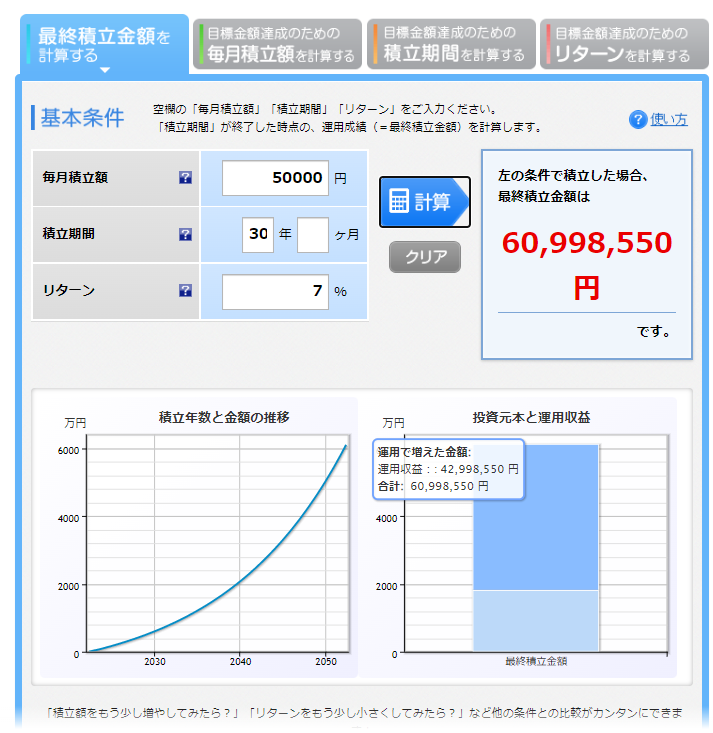

月々5万円で30年間インデックス投資をして、利回りが非常によく7%だったとしても、30年後の総資産額は6,000万円です。

平均的な公務員や会社員世帯のインデックス投資でこれ以上を望むことは現実的ではありません。

これ以上を望むのであれば、リスクの高い株式投資をした方がよいということです。ご覧いただきありがとうございました。

レバレッジ系金融商品についてはこちらで記事にしています。

インデックス投資に最適なのはS&P500ですね。そして、S&P500でも大きく下がる時はあります。

インデックス投資と相性がよいのがつみたてNISAですね。運用期間を考慮すると40年間かけることになります。