インボイス制度

インボイス制度が2023年10月1日から開始されます。インボイス制度を簡単に言ってしまえば、国税庁が全国民の全取引を把握するための制度です。

・自営業者、フリーランス

・売上1,000万円以下

このような事業者にとっては、大きな影響がある制度です。

・適格者(適格請求書発行事業者)登録をする必要がある

・消費税をきちっと計算する必要があるため、事務量の増加

・益税がなくなる

このようなデメリットがあるからですね。マスメディアなどでインボイス制度導入について反対をしている団体などを目にしたことがある方も多いのではないでしょうか。

今、インボイス制度で最もトラブルになっている点は、適格事業者にならなければ、適格請求書が発行できずに、取引相手から消費税をもらえない可能性があるということです。

インボイス制度を使って取引をするためには、適格事業者となり、税率や登録番号を記載した請求書やレシートを発行する必要があります。一方で、インボイス制度の適格事業者とならずに免税事業者となって、取引をすることも可能です。

しかし、免税事業者であれば、登録番号を記載した請求書を発行することができないので、取引相手から消費税をもらえない可能性があるということです。

そのため、国はインボイス制度の特例を検討しています。

・インボイス制度でトラブルとなっている原因について

・インボイス制度の特例について

今回はこの2点について触れてみたいと思います。

インボイス制度でトラブルになっている原因について

インボイス制度でトラブルになっている一番の原因は、適格事業者と取引して、適格請求書がなければ、消費税分をどちらかが負担する必要があるという点です。

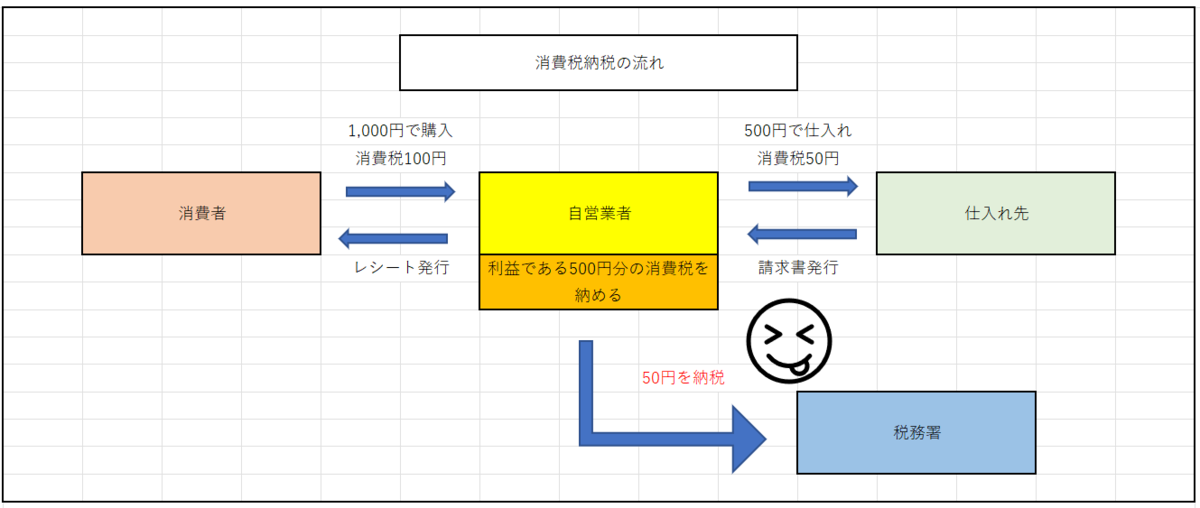

適格請求書が必要な理由は消費税の納税がバトンリレー方式だからですね。消費者がスーパーマーケットなどで商品購入した場合、スーパーマーケットに消費税を支払っています。

そして、スーパーマーケットが仕入れ分との差額を一括して税務署に納税する形をとっています。消費者が個別に納税する必要がないこの方式がバトンリレー方式です。

・りんごを500円で仕入れた

・仕入れたりんごを1000円で売った

・差額の500円分の消費税を納税

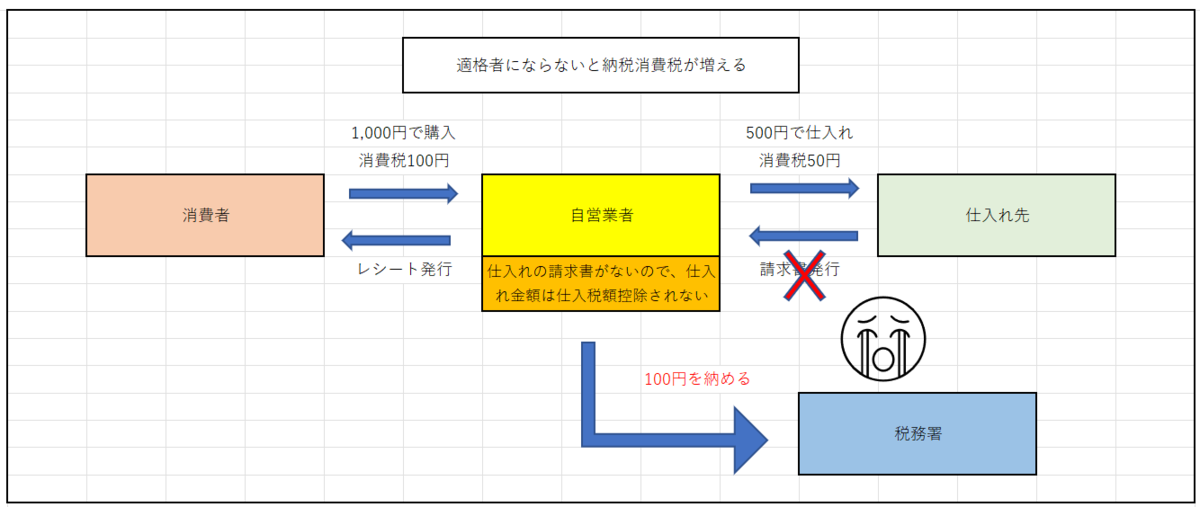

このような流れを税務署がきちっと把握するには、双方の適格請求書が必要だということです。しかし、仕入先が免税事業者で、適格請求書がない場合は仕入税額控除が使えないため、仕入れ額1,000円に対する100円を納税する必要があります。

・りんごを500円で仕入れた(免税事業者のため適格請求書無し)

・仕入れたりんごを1000円で売った

・仕入れの500円分は仕入税額控除されないので、売上の1,000円に対して消費税がかかる

免税事業者と取引を行えば、このようになるということです。

・免税事業者とは取引をしない

・免税事業者が取引をしてもらうために、消費税分の身銭を切る

インボイス制度に反対している団体は、このようなことを危惧しているということです。

インボイス制度の特例

今、国がインボイス制度の特例として検討しているのは、消費税を納税する小規模事業者に対する特例です。

・年間売上1億円以下

・1万円未満の取引

このケースに対しては、適格請求書が無くても、払った消費税を認めるということです。

この特例が認められることになれば、適格請求書を発行することができない免税事業者は非常に助かります。

先述したように、インボイス制度が開始されれば、個人事業主は免税事業者と取引するよりも適格事業者と取引することを考えるからですね。

適格請求書を出せない免税事業者では消費税分の仕入税額控除が使えないため、個人事業主は損をしてしまうからです。

しかし、この特例が認められれば条件を満たす免税事業者にとって、消費税に対する心配はなくなると考えてよいからですね。

YOHの考え

今回はインボイス制度と検討されている特例について触れてみました。

・年間売上1億円以下

・1万円未満の取引

現在検討されている特例はこの2つの条件を満たす場合、認められるということです。

これは売上などの事情によって、適格事業者になることが難しい事業者にとっては大きな追い風となる特例です。

しかし、この特例は数年間の時限的措置と考えておいてよいですね。インボイス制度の導入は国税庁にとっては、大蔵省時代からの悲願で、特例が永続的に続くことは考えにくいということです。

・税金の流れを細部まで把握する

・税金は誰しもが等しく納めるべき

国税庁のこのような根幹をなすために必要な制度のひとつがインボイス制度だからです。そのため、免税事業者はこの特例終了後にどのようにするかを考えておく必要があります。

・インボイス登録して適格事業者になる

・免税事業者として取引をして、消費税分は身銭を切る

・廃業する

このような選択をする必要があるということです。多くの免税事業者は、時限措置が認められている間に、適格事業者になっても生活ができるだけの利益を出すようにと考えるでしょうが、難しいケースもあるということです。

今までインボイス制度を巡っては、国税庁は方針を変えることはありませんでした。納税逃れは絶対に許さないという立場であったのが、この特例を持ち出すように少し方針を軟化させているということです。

それほど、反対意見が強いということですね。

しかし、この特例はインボイス制度に反対している免税事業者から見れば根本解決はできているとは言い難いですね。

・特例があろうが、免税事業者とは付き合わない

・大きな金額の取引ができない免税事業者はめんどくさい

仕入れや仕事を依頼する側であれば、このように考える方は少なくないからですね。私が個人事業主であれば、この特例があろうが、特段の事情がない限りは免税事業者とは取引しにくいと感じて避けることを選ぶということです。

インボイス制度は非常に難しい問題です。私のような公務員は税を納めないということは絶対にできないので、売上が厳しい免税事業者であろうと税は等しく納めるべきだと考えてしまいます。

しかし、インボイス制度が導入されて、取引相手がいなくなったり、消費税分の身銭を切ることを強要されて生活が立ち行かなくなる事業者も確実に存在するということも間違いないからですね。

インボイス制度については、着地点がどのようになるかわかりませんが、理解してくべきことであると私は考えています。

ご覧いただきありがとうございました。

インボイス制度については、過去に橋本徹氏と山本太郎氏が議論していました。あまりスイングしていませんでしたが、それについては考え方の違いによるところが非常に大きいですね。

インボイス制度は公務員や会社員も知っておくべき内容です。影響が全くないということはないからです。

インボイス制度導入には大きく3つの手間がかかります。これが適格事業者にあることのハードルを上げています。